財産の贈与を受ける、つまりモノをもらうと、その財産に応じて贈与税がかかります。

その贈与税に改正が行われました。

今回は、「贈与税は減税&増税」というテーマです。

対象となる方

財産の贈与を受けた方

現在の制度

●税率

贈与税は財産の金額(時価)に、税率をかけて計算します。

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 | 50% | 225万円 |

贈与税には、相続税と同様に基礎控除があります。

●基礎控除

贈与を受けた財産の価額から年間110万円を控除することができます。

例えば、1,000万円の現金をもらった場合には、

1,000万円-110万円(基礎控除)=890万円

890万円は、上記の表では、「1,000万円以下」ですので、40%をかけて125万円を引きます。

890万円×40%-125万円=231万円

が贈与税となります。

もらう財産が110万円以下であれば、贈与税はかからないのです。

今回の改正

今回の改正では、贈与税の税率が変わりました。

その税率は直系尊属(父母、祖父母等)から贈与を受けた場合と、その他の場合とで異なります。

●税率

税率は次のように変わります。

・20歳以上の者が直系尊属から贈与を受けた場合

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

・その他の贈与の場合

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

前述の例のとおり、1,000万円の贈与を受けると、

20歳以上で、直系尊属からの贈与の場合

(1,000万円-110万円)×30%-90万円=177万円

その他の贈与の場合

(1,000万円-110万円)×40%-125万円=231万円

となります。

その他の贈与の場合は、現在と変わりませんが、20歳以上で直系尊属からの贈与の場合は、減税となります。

いつから?

平成23年1月1日以降の贈与から上記の改正内容で行われます。

解説

「相続税を減らすには、生きているうちに贈与してしまえばいい」と、贈与により相続税が減ってしまっては、国側は困ります。

そこで、生前に贈与する際には相続税よりも高い税率を課しているのです。

例えば、1,000万円を相続した場合は、原則として相続税はかかりませんが、1,000万円の贈与を受けた場合は、前述のとおり、贈与税がかかります。

この結果、高齢層から若年層への財産の移転が進まないという状況が生じています。

そこで、贈与税を下げて、財産の移転を円滑するというのが、今回の改正の狙いです。

個人的にはもっと下げていいと思いますが・・・・・・。

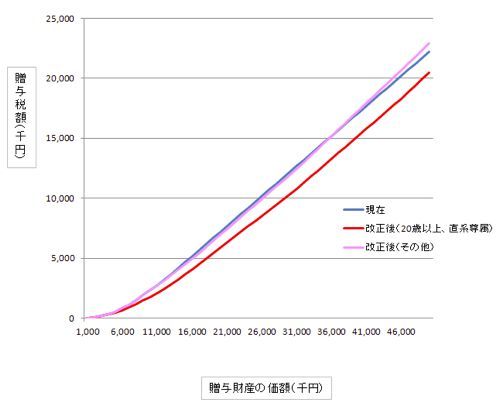

上記の改正による試算額をまとめてみました。

青い線が現在の贈与税額、

赤い線が改正後(20歳以上、直系尊属)の贈与税額

ピンクの線が改正後(その他)の贈与税額

です。

20歳以上の者で直系尊属から贈与を受けた場合は減税、その他の贈与の場合は増税(金額によっては減税)となります。

贈与には相続精算時課税制度というものもありますので、次回以降で取り上げます。

【平成23年税制改正関連記事】

・ようやく下がった法人税の税率

・高額所得者に増税~給与所得控除の改正~

・年収2,000万円超の役員はさらに増税~給与所得控除の改正

・23歳以上65歳未満の扶養控除廃止

・相続税が人ごとではなくなる

・贈与税は減税&増税

・消費税の免税制度の見直し

・売上5億円超の場合は消費税の計算方法が変わる

・減価償却費の計算方法が変わり、税負担が増える

※平成23年の税制改正は、国会で正式決定してからの実施されますが、例年、ほぼ、この案どおり決定されております。

============================

昨日、久々にプールに。

走ることに集中していたこともありますが、11月6日以来でした(^_^;)

いざ泳ぐと、50mがつらく感じます。

300mほど泳ぐと調子が出てきましたが、やっぱりこまめに通わないとだめですね。

■著書

最新刊『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方