雇用促進税制というものが新たにスタートしています。

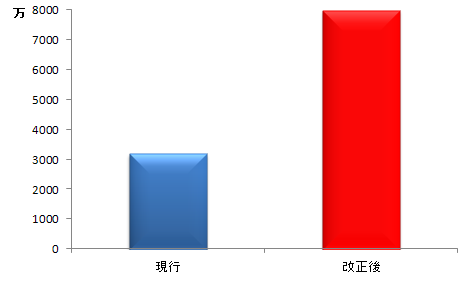

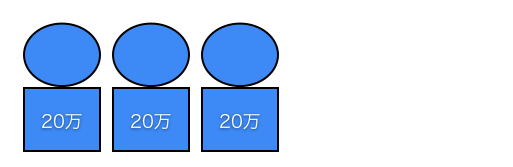

「従業員が増加すると支払う税金から1人当たり20万円控除される」という制度です。

平成23年税制改正が発表された12月に当ブログでも紹介していますが、さらに詳細な手続き・要件が明らかになっていますので、再度まとめてみました。

ーーーーーーーーーーーーーーーーーーーーーーーーーー

【今日のテーマ】

・税金を減らすため改めて確認しておきたい雇用促進税制 その1 制度の概要

ーーーーーーーーーーーーーーーーーーーーーーーーーー

制度の概要

冒頭で述べたとおり、条件を満たし、手続きを行えば、増加した従業員1人当たり20万円の税金が控除されます。

例えば、法人税を120万円支払う場合に従業員が前事業年度末から2人増加していると、

120万円-20万円×2人=80万円

となるはずです。

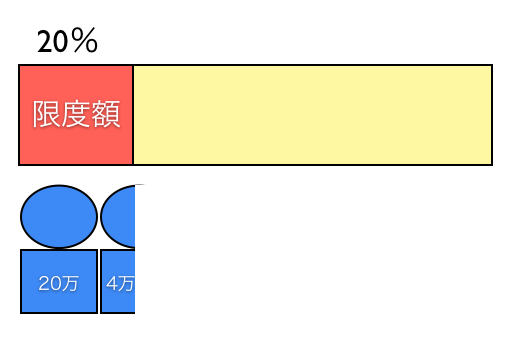

しかし、減らすことができる税金は、[支払う税金の20%]という規定があります。

(中小企業の場合です。通常は10%です。)

上記の場合、120万円×20%=24万円が[支払う税金の20%]となるので、限度額は24万円です。

その結果、2人増加していても24万円が限度なので、控除される金額は24万円となります。

もちろん、支払う税金がゼロの場合は効力がない制度です。

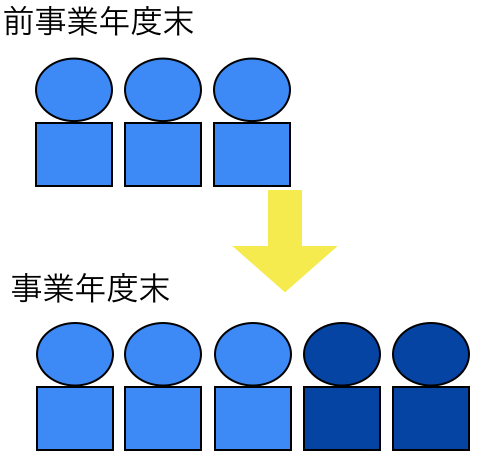

「採用」ではなく「増加」

雇用促進税制という名称なので、1人雇用すると20万円の控除があると思いがちです。

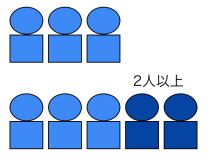

しかし、実際は従業員が前事業年度末から「増加」していることが条件なのです。

中小企業では、前事業年度末と比較して2人以上「増加」していなければいけません。

この条件は、結構複雑でさまざまなパターンが想定できますし、これ以外にも満たさなければいけない条件があります。

明日以降、取り上げていきます。

【関連記事】

・税金を減らすため改めて確認しておきたい雇用促進税制 その1 制度の概要 …

・税金を減らすため改めて確認しておきたい雇用促進税制 その2 「雇用者の増加」とは …

・税金を減らすため改めて確認しておきたい雇用促進税制 その3 チェックリスト…

=========================

昨日の夜、Excel本の原稿PDFが届きました。

1回目のチェックが反映されたものです。

再度チェックし、印刷、製本となります。

締め切りは金曜日の10時。結構タイトな日程です(>_<)

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方