税金はどう経理すればいいのか?

フリーランスや法人で経理をするときのポイント、違いをまとめてみました。

※自宅にて iPhone 7 Plus

経理での税金の考え方

経理の考え方として、まず挙げられるのは、「事業に関係あるかどうか」。

事業に関係なかったら経理、つまり記録する必要はありません。

次に考えられるのは、「経費になるかどうか」。

税金は、原則として、利益(売上ー経費)で計算します。

事業の経費にすれば、利益が減り、税金が減るわけです。

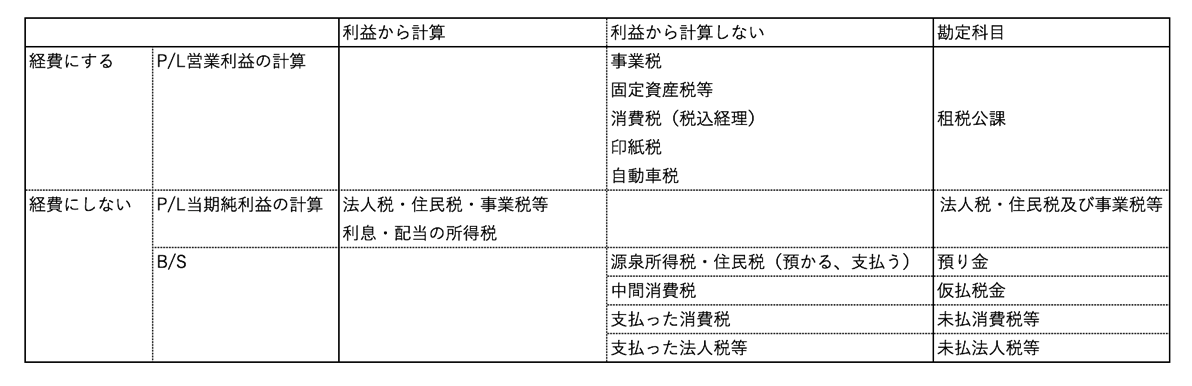

経費になる税金と経費にならない税金があります。

売上ー経費=利益

利益×税率=税金

というしくみで、もし税金が経費になると、

売上ー経費ー税金=利益

利益×税率=税金

となってしまい、税金が二重に経費になってしまうのです。

・利益から計算する税金は、経費にならない

・利益から計算しない税金は、経費になる

というのが基本的な考え方になります。

消費税はどうなのでしょうか。

消費税は、

・預かった消費税から支払った消費税を引く

または

・預かった消費税から計算する(簡易課税)

というしくみです。

・利益から計算しない税金は、経費になる

のパターンといえます。

ただし、経費にする方法は特殊です。

フリーランス(個人事業主)の税金の経理

フリーランス(個人事業主)の場合、

・利益から計算する税金は、所得税、住民税、事業税。

・利益から計算しない税金は、消費税、固定資産税、償却資産税、印紙税(収入印紙)、自動車税など

その他、売上から引かれる源泉所得税もあります。

このうち、イレギュラーなのは、事業税です。

事業税は、事業をやっていることによる税金で、ある程度の規模(青色申告特別控除差し引き前の所得が290万円超。ざっくりいうと利益が290万円超の部分)になるとかかってきます。

事業税は利益から計算しますが、経費に入れていい税金です。

フリーランスの税金の経理についてまとめるとこうなります。

フリーランスの場合、自分の所得税や住民税を払った場合には経理する必要はありません。

事業用の口座から引き落とされた場合は、「事業主貸」で記録します。

経理する場合、経費にするのは、事業税(イレギュラーで利益から計算)、固定資産税、消費税等で、「租税公課」というものを使うのが一般的です。

経費にしない場合として考えられるのは次のようなものがあります。

・売上から差し引かれる(一定の業種のみ)源泉所得税→仮払所得税

・従業員の源泉所得税・住民税→預かって払うだけなので、「預り金」

・中間で支払う消費税→「仮払税金」(区分しておくと楽)

予納する所得税は、経理に含めなくてもかまいません。

確定申告で反映します。

源泉所得税についてはこちらの記事を参考にしていただければ。

ややこしいのが従業員(親族含む)の源泉所得税や住民税。

これは、経費になりません。

給料から差し引いて払ったときに、たとえば、

給料30万円/ 預金 29万円

預り金 1万円

と経理し、その預かった税金を払ったときには、

預り金 1万円/ 預金1万円

と経理します。

これを経費にしてしまうとおかしなことになるわけです。

預かったものを払って、自分の税金が減ったら変と考えましょう。

消費税の経理

消費税の経理には税込経理と税抜経理の2種類があります。

売上 27,000(税抜25,000)

経費 5,400(税抜5,000)

だった場合を考えてみましょう。

税込経理なら、

売上 27,000

経費 5,400

となり、さらに消費税を計算して「租税公課」として経理します。

原則として、消費税は1,600円なので、

売上 27,000

経費 5,400+1,600

利益 20,000

です。

税抜経理なら、

売上 25,000

経費 5,000

利益 20,000

となり、消費税はすでに差し引かれたものとして考えます。

前者の税込経理の場合は、自分で、

租税公課 1,600 / 未払消費税等 1,600

と経理しなければいけないのです。

(消費税を納税したときに、租税公課1,600と経理しているケースが多いかと思いますが)

中間で消費税を払った場合は、決算のときに差し引けます。

消費税の納税額が100万円で、中間に30万円を払っていれば、差し引き70万円だけを払えばいいわけです。

この中間で払った消費税は、「仮払税金」で処理し経費に入れません。

あくまで仮払だからです。

(名称はなんでもかまいません。「仮払消費税」でも大丈夫です)

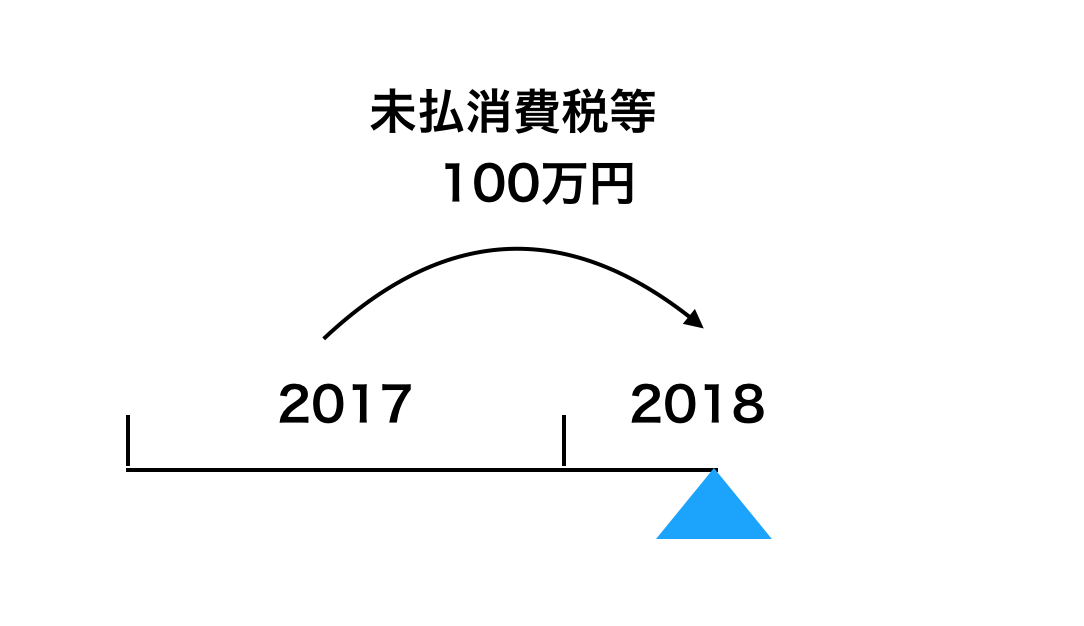

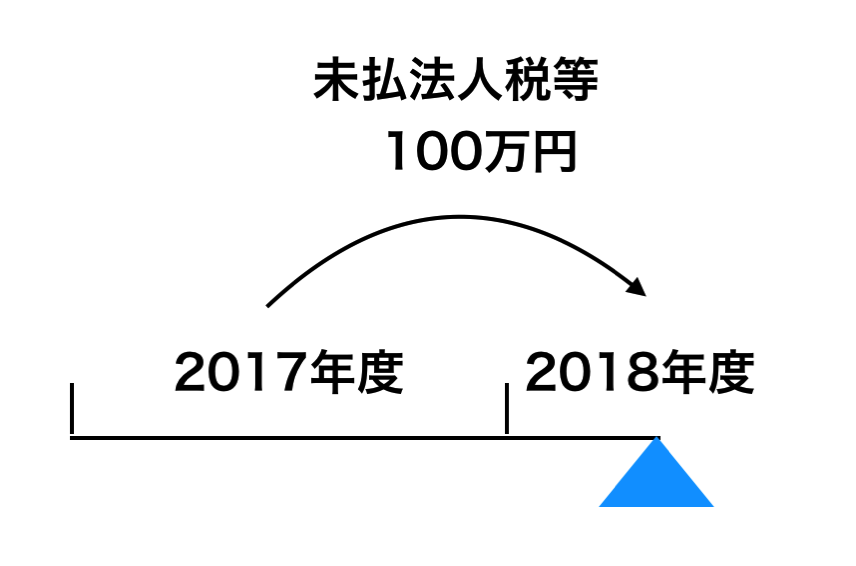

さらに、2017年の消費税は、2017年に記録しておき、支払ったとき(2018年3月31日まで)に経理します。

2017年 未払いの消費税100万円を記録

2018年 その未払いの消費税100万円を払う

となるので、支払ったときには、「未払消費税等」という処理をして、未払消費税等の残高を0にします。

これが、

・「未払消費税等」にしていないのに、支払ったときに「未払消費税等」として処理

・「未払消費税等」としていたのに、支払ったときに「租税公課」として処理

となると、「未払消費税等」の残高がマイナスになったり、支払ったのに残っていたりすることになるのです。

経理は残高でチェックしましょう。

法人の税金の経理

法人は、ちょっとややこしくなります。

まず、法人から支払っていれば、経理せざるを得ません。

利益から計算する法人税や住民税などは、「経費にならない」のはフリーランスと同じです。

ただ、決算書に載せるため、経理をする必要はあります。

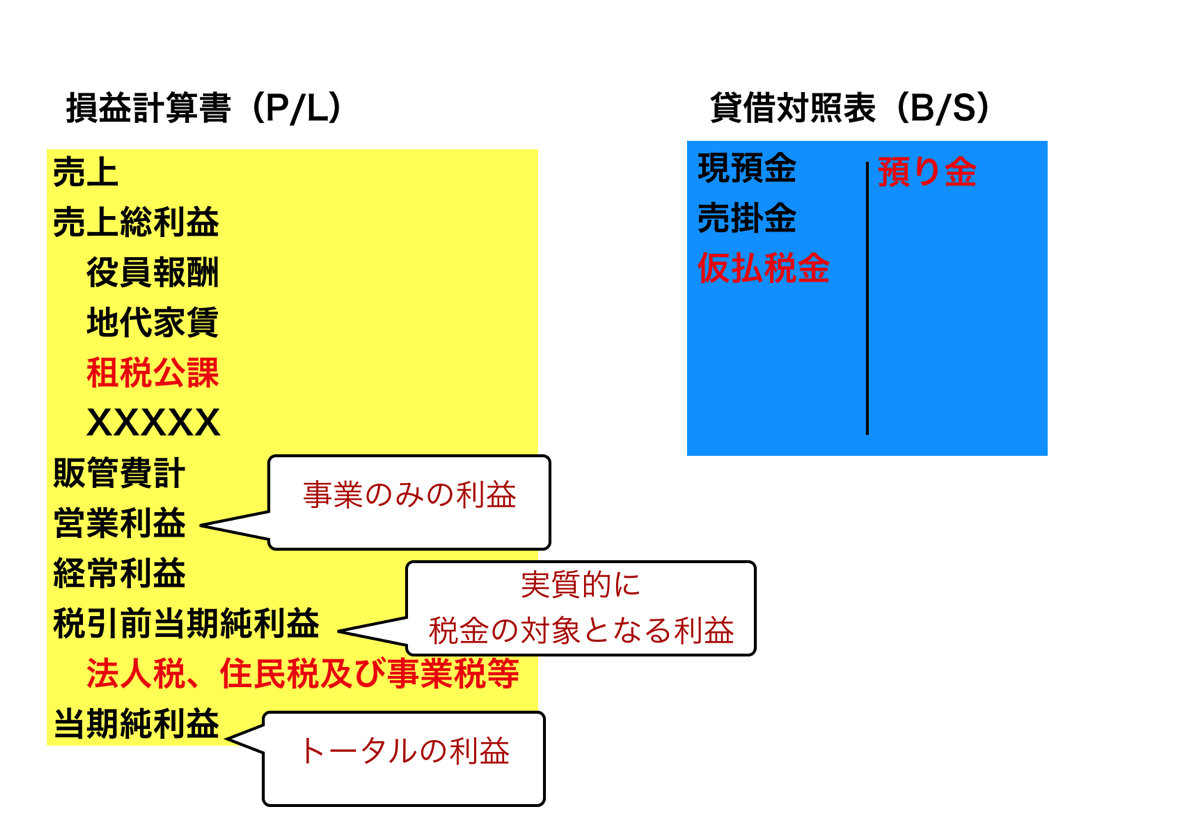

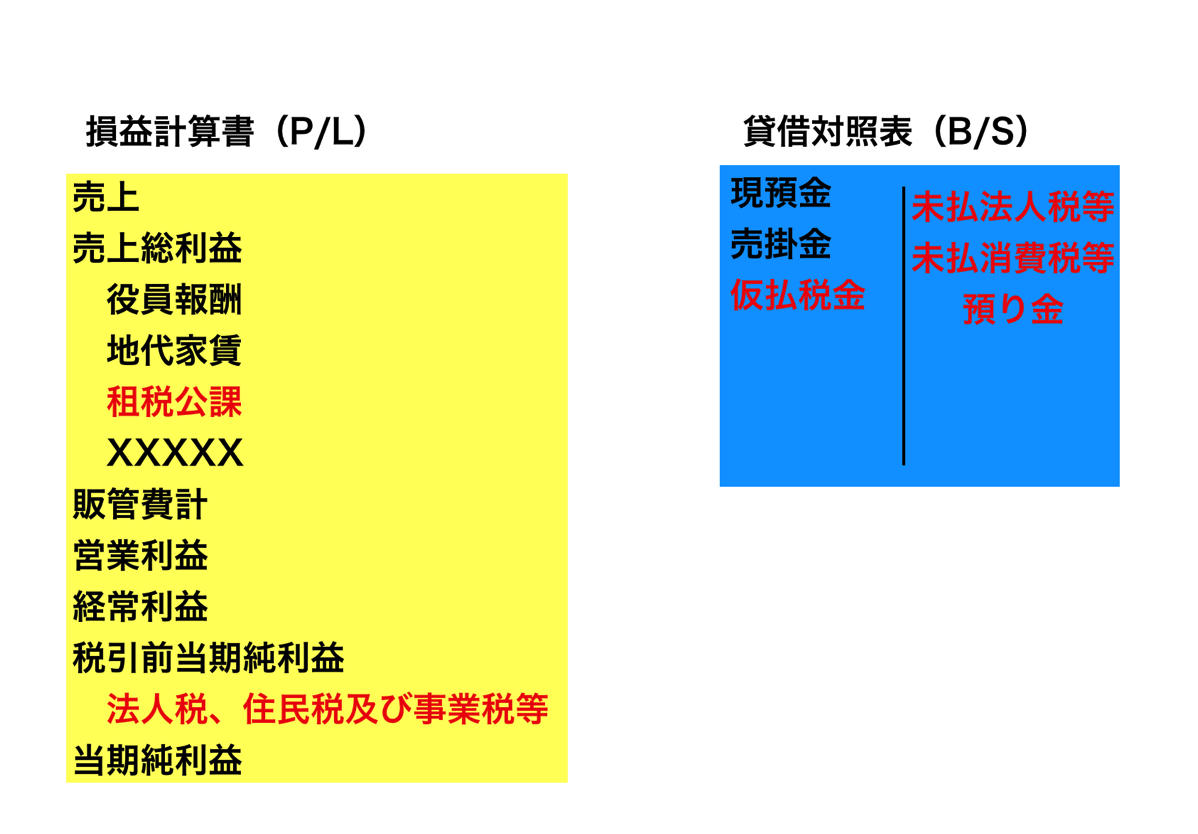

決算書を見てみると、こういう構造です。

経費になるのが、損益計算書、そうでないのが貸借対照表と考えられるのですが、「法人税、住民税及び事業税等」という特殊な扱いをするものがあります。

経費にならないのですが、損益計算書に入れるというものです。

この中には、法人税、住民税、事業税などといったものを含めます。

売上総利益から、役員報酬、租税公課などを引いたものが営業利益。

事業のみの利益、実力です。

営業利益に営業外収益(利息、配当、営業外の収入など)や営業外費用(支払利息)などを加味したのが経常利益。

営業利益があっても、借入が多く利息が多い場合は、この経常利益が少なくなります。

経常利益に、特別な利益や損失を加味したのが税引前当期純利益。

特別な利益や損失とは、車や機械などを売ってでた利益や損などです。

さらに、「法人税、住民税及び事業税等」を引いてトータルの利益を出します。

税引前当期純利益 1,000

法人税、住民税及び事業税等 400

当期純利益 600

とあった場合、法人税の申告書は、

当期純利益 600

法人税等 +400

と計算し、1000に対して税金を計算するしくみです。

税金の計算上、加味しない、つまり、経費になりません。

ただ、そうはいっても決算書上は税金の支払額を入れておきたいので、損益計算書に載せているというわけです。

パターンとしては、こんな感じで覚えておけば大丈夫です。

消費税については、フリーランスのところを参照していただければ。

法人税等も、未払として経理し、次の事業年度に払うという形式です。

法人税、住民税及び事業税等 400 / 未払法人税等 400

とし、

払ったときに、

未払法人税等 400 / 預金 400

とします。

経理のときに、細かくわけておくと申告書作成のときに便利です。

東京都だと

法人税

地方法人税

都民税均等割

都民税法人税割

事業税

法人地方特別税

です。

支払ったときに

法人税、住民税及び事業税等 400 / 預金 400

としても間違いではなく、税金で損することはありませんが、決算書上は正しくありません。

何もなければ問題ありませんが、金融機関に提出する際に問題になることもあります。

なお、中間法人税も「法人税、住民税及び事業税等」で処理する派です。

「派」というのは別のやり方もあるということで、仮払金で処理することもあります。

そうすると、申告書で別の処理が必要です。

また、「租税公課」で処理されることもありますが、営業利益が変わってしまうというデメリットがあります。

税金の経理はパターンが決まっているので(ほぼすべての経理はそうですが)、今回の記事でさらりと理屈をおさえながら、パターンにはめてしまいましょう。

前述したように決算のときに、会計ソフトの貸借対照表で、不明な残高が残っていないかチェックするのも大事です。

未払法人税等や預り金が残りすぎていてもおかしいですし、マイナスになっていてもおかしいということです。

昨日は、安藤忠雄さんのセミナーへ。

直島の地中美術館やリトリート瀬戸内で感銘を受けていたので、話を聞いてみたく。

こないだいった札幌で、頭大仏見に行けばよかった・・と後悔しています。

来週行く大阪で、光の教会を見に行こうかとサイトを見たら予約で満席でした。

【昨日の1日1新】

※詳細は→「1日1新」

虎ノ門フォーラム

安藤忠雄さんのセミナー参加

スペースマーケット

【昨日の娘日記】

はいはいしそうで、まだしてません。

円を描くようには動くので、結構移動します。

マットからはみ出ていたり、ベットから落ちそうになったり

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方