独立後、消費税を払わない(納めなくていい)ケースもあります。

もし消費税を払うことになったとき、その金額とタイミングを確認しておきましょう。

※消費税の申告書 by FUJIFILM X-E4+27mmF2.8

消費税を払うことになるとき

独立後は、1年(法人は年度)の利益を計算し、その利益から計算した税金を申告し、払う必要があります。

・フリーランス(個人事業主)→所得税、住民税、事業税(業種や所得による)

・法人→法人税、住民税、事業税等

といった税金です。

さらには、これに消費税が加わる場合があります。

「今、払ってないよ」という方もいらっしゃるでしょう。

払うかどうかは、原則として2年前の売上(消費税がかかる)で決まります。

消費税がかからない売上は、

・輸出

・Kindle出版

・Googleアドセンス

・YouTube売上

などです。

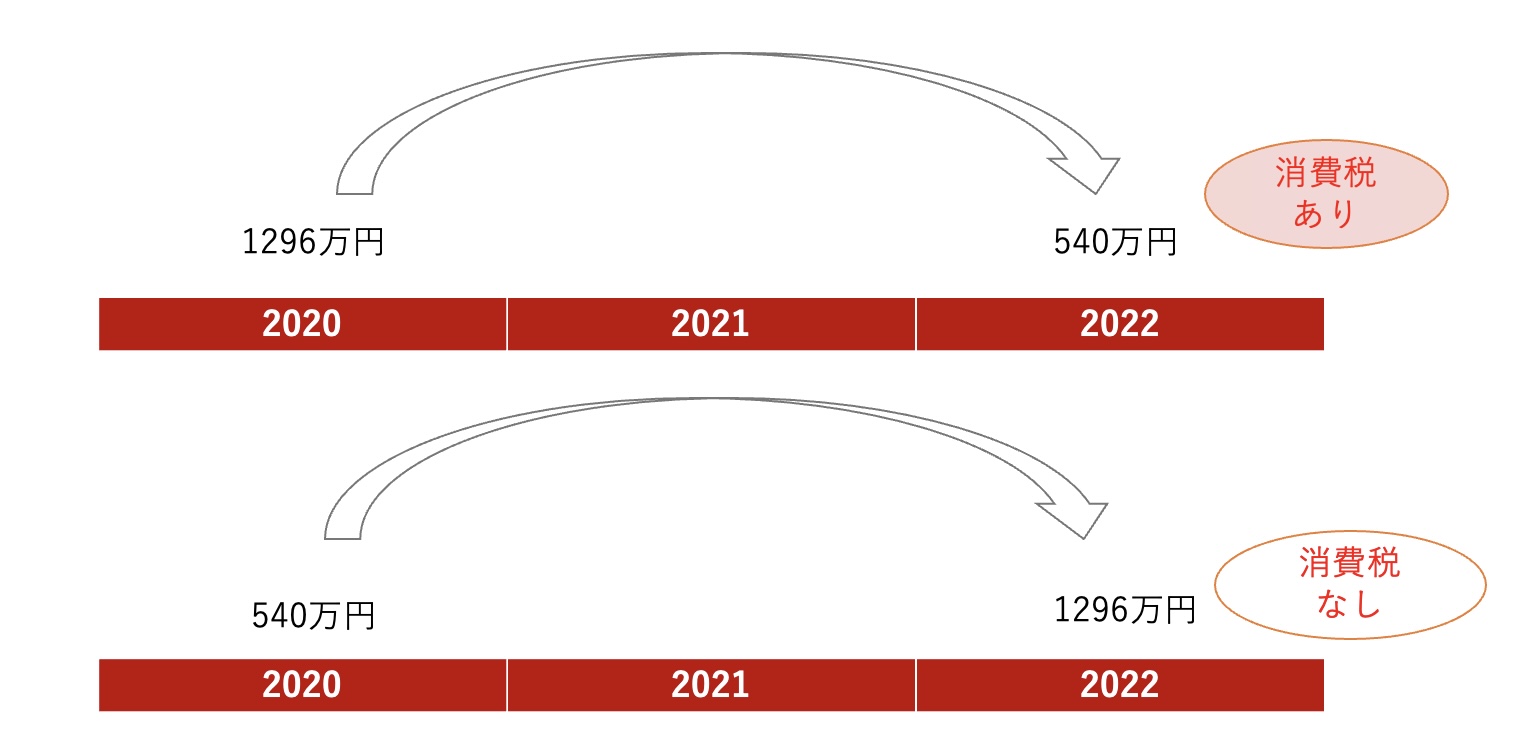

2022年1月〜12月の期間の消費税を払うかどうかは、2020年1月〜12月の売上が1000万円を超えるかどうかで決まります。

(法人の場合は、2期前です)

たとえば、2年前が1000万円を超えていて、今(2022年)が1000万円以下でも、今は消費税を払わなければいけません。

その逆もしかりです。

2022年の売上で2024年、2023年の売上で2025年に消費税を払う(申告し、納税する)かどうかが決まります。

さらに、インボイス(適格請求書発行事業者の登録制度)という制度にも気をつけなければいけません。

2023年10月からはじめる予定のインボイス。

この制度に登録すると、2年前がどうであろうと、消費税を払うことになります。

「消費税なんて払いたくないから登録しない!」という選択もできますが、メリットとデメリットを踏まえて決めなければいけません。

・消費者がメイン

・消費税を払うデメリットが大きい

なら、インボイスに登録しなくてもいいでしょう。

値下げしなきゃ?仕事がなくなる?税金が増える?2023年消費税インボイス方式が実現したときの対応策

まとめると、消費税を払うことになるのは、原則として

・2年前(2期前)の売上(課税)が1000万円を超えたとき

・インボイスに登録したとき

のいずれかです。

そうなったときに、まずやっておきたいことがあります。

消費税を払うことになったらやっておきたいこと

消費税の計算方法は、「原則」と「簡易」という方法があります。

・「原則」→売上と経費から消費税を計算する方法

・「簡易」→売上から消費税を計算する方法

「簡易」なら、かんたんに計算できますが、「原則」で計算したほうが消費税は少ない場合もあります。

・利益が少ない

・卸売業、小売業

なら、「原則」のほうが有利な場合もあるのです。

ただ、「原則」だと、経費から消費税を計算するのに手間がかかります。

軽減税率(食品は8%)、そして、インボイス後は、その支払先がインボイスに登録しているかどうかによって経理処理が変わるのです。

特にインボイス後は、「めんどくさいから簡易にする」というのもありかと。

なお、「簡易」は、

・2年前(2期前)の売上が5000万円以下

・その年(年度、正しくは課税期間)がはじまる前の日までに届出書を出す

という条件があります。

2023年から「簡易』にしたい場合は、2022年中に届出書を出す必要があるのです。

売上1,000万円を超えたら確認!ネット(e-Tax)で消費税簡易課税制度選択届出書の作成・提出方法。

ただし、インボイスがはじまったら(2023年10月以降)、その年(期間)に出せばいいことになります。

2024年を「簡易」にしたい場合は、2024年中に出せばいいのです。

2023年は、注意しましょう。

フリーランスの場合、

・2023年1月から9月までは、消費税が免税

・2023年10月にインボイス登録→2023年10月〜12月は、消費税が課税→「簡易」にしたいなら2023年12月31日までに届出書

となります。

法人で3月決算なら、

・2023年4月から9月までは、消費税が免税

・2023年10月にインボイス登録→2023年10月〜2024年3月は、消費税が課税→「簡易」にしたいなら2024年3月31日までに届出書

となります。

消費税がどのくらいかかるのかその計算方法をまとめてみました。

払う消費税の概算

「原則」の場合

払う消費税は、「原則」か「簡易」か、そして、経理が「税込」か「税抜」かで変わります。

はじめて消費税を払うという方は、「税込」が多いでしょう。

「原則」「税込」の場合は、

(売上(課税)-経費(課税))×10/110

です。

※軽減税率は度外視します。

「原則」「税抜」の場合は、

(売上(課税)-経費(課税))×10%

です。

私は、

(営業利益+減価償却費+給料(役員報酬)+法定福利費+保険料)×10/110

や

(営業利益+減価償却費+給料(役員報酬)+法定福利費+保険料)×10%

で計算しています。

※売上がすべて課税である前提

「簡易」の場合

「簡易」は業種によって、率が変わります。

卸売業 10%

小売業 20%

製造業 30%

その他 40%

サービス業 50%

不動産業 60%

です。

「その他」は飲食店、金融業、売却など。

この位置にあるのは、「その他」のあとに、サービス業、不動産業の区分ができたからです。

業種は、複数あれば、それぞれの売上で計算します。

私の税理士試験のときは、文房具店で、卸売、小売をして、商品をつくって、サービスもしていました。

問題を難しくするために……。

「その他」は気をつけましょう。

法人で、IT機器を売ったら、「その他」になります。

サービス業で、「簡易」「税込」の場合、

売上(課税)×10/110×50%

です。

サービス業で、「簡易」「税抜」の場合、

売上(課税)×10%×50%

となります。

売上の10%ではないということです。

売上で預かった消費税から、経費で払った消費税を引くことができ、「簡易」はそれを業種ごとに計算できます。

月々経理をしていれば、消費税の金額もだいたい予測がつくということです。

消費税を納めるタイミングは、原則として

・個人→翌年の3月31日

・法人→決算月の2ヶ月後の月末

ですので、覚悟とお金を準備しておきましょう。

10%はそれなりに大きいもの。

値付けにも反映し、利益を出すことも考えておきましょう。

■編集後記

昨日は、税理士業で税務申告、週刊メルマガのオフ会、個別コンサルティングなど。

個別コンサルティングは、Excel、経理関係でした。

■1日1新→Kindle『1日1新』 ・Instagram『1日1新』

はじめてのメンバーでの週刊メルマガのオフ会

■娘(5歳)日記→Kindle『娘日記』・ Kindle『娘日記Ⅱ』

夜に七並べを。

パパ、ママの駆け引きもあり、ちょっとむずかしいかもです。

前にもやったことがあるのですが。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方